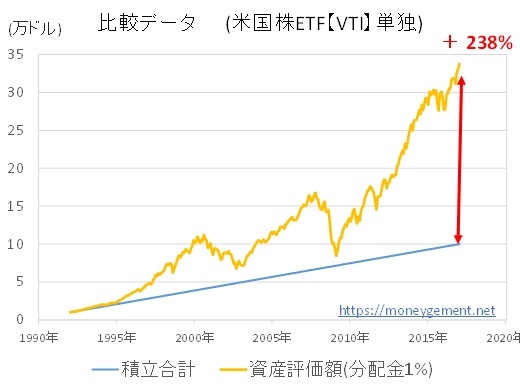

ロボアドバイザー最大手““ウェルスナビ(WealthNavi)”と、ウェルスナビに組み込まれた米国株ETF単独での長期運用の比較をしたところ、米国株ETFが大きな差をつけています。

| 25年間の運用結果 〔円換算〕 |

ウェルスナビ | 米国株ETF単独 |

| 評価益 (万円) | 1602 | 2684 |

*米国株ETFは運営コスト1%がかからない場合を載せています。

詳しくは→ウェルスナビ VS 米国株ETF 長期の過去検証してみました・・”

特に大きな差がついている期間に絞って、ウェルスナビに組み込まれた各ETFの値動きを調べたところ、米国株ETFのみが大幅な価格上昇をしていることが分かりました。

〔ウェルスナビで比率の大きい上位3つのETFの比較〕

| (%)表示 | 米国株 | 米国債券 | 日欧株 |

| ウェルスナビでの 比率 |

31 | 29 | 21 |

| 2008年1月~ 2017年1月の上昇率 |

73 | 5 | ー15 |

詳しくは→ウェルスナビ VS 米国株ETF 差がつき過ぎたために、追加調査

ウェルスナビでの構成比率が高い米国株ETF以外のETFでは、日欧株ETF 銘柄シンボル【VEA】の成績が、特に悪かったです。

そこで、今回の記事では、ウェルスナビと日欧株ETF での長期運用の比較をし、改めて、ウェルスナビのパフォーマンスを確認していきます。

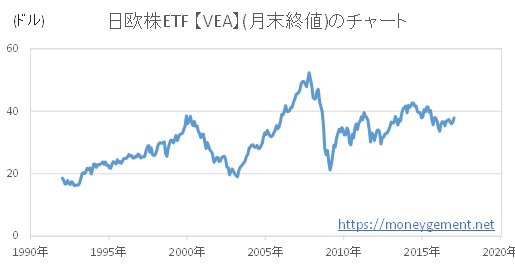

日欧株ETF である【VEA】ですが、米国を除く、カナダ、欧州地域、太平洋地域の先進諸国の株式の指標と連動するETFです。

主の投資対象国としては、英国、カナダ、フランス、ドイツ、スイス、オーストラリア・・・ そして、日本が含まれています。

日欧株ETFの、1992年1月~2017年1月の価格の値動き・・・長期チャートは以下のようになります。

25年間、低迷していますね・・・

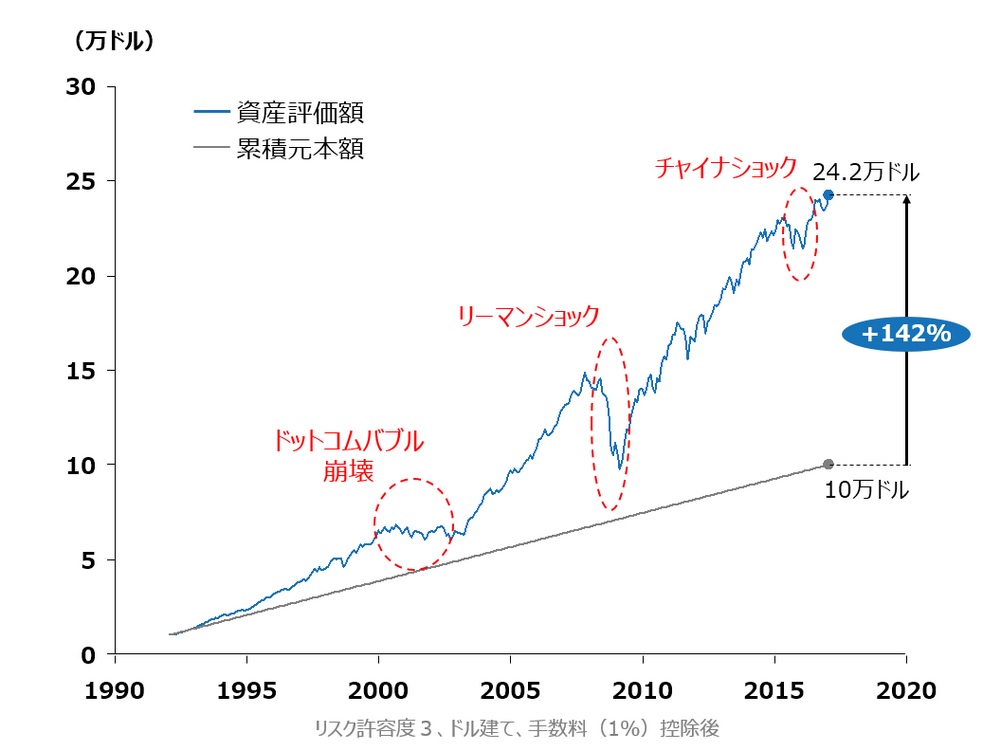

日欧株ETF相手なら、ウェルスナビ、運用上回るはずです。

ウェルスナビ↓

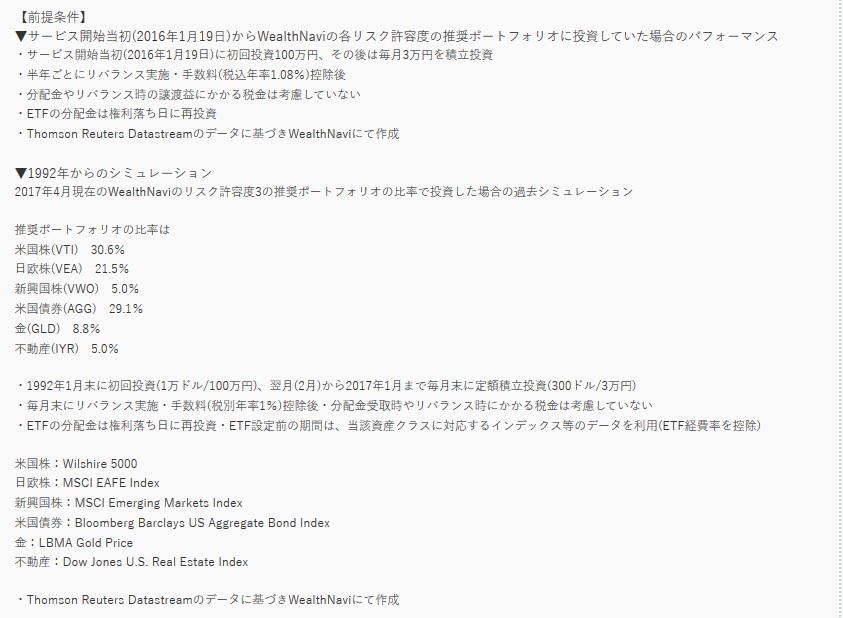

ウェルスナビ HPより引用

ウェルスナビ HPより引用

1992年1月末に1万ドル(米ドル)で運用開始し、以降、毎月、300ドルずつ積み立てた結果です。

今回の検討では、日欧株ETFには、運用コスト1%はかからない状態での比較を行います。

米国株ETFでの比較と同様、分配金実績が分かりませんでしたので、日欧株ETFの分配金を変えて複利運用をした、3つのパターンを、ウェルスナビとの比較材料とします。

まず、1つ目は、米国株ETFと同様に、分配金利回り:1%とし、低めに見積もった場合です。〔最近実績:3.83%(税込) Bloomberg 2018年2月28日時点〕

1.日欧株ETF 分配金 利回り:1%の場合

2017年1月時点では、6万ドルもの、評価益になっています。

日本円に換算すると、677万円の評価益となります。(2017年1月終値 1ドル=112.8円)

資産評価額が積み立ての合計額を下回っている時期があることも確認出来るかと思います。

| 25年間の運用結果 〔円換算〕 |

ウェルスナビ | 日欧株ETF単独 分配金 利回り 1% |

| 評価益 (万円) | 1602 | 677 |

ウェルスナビと、1000万円位、差がついていますね・・・

圧倒的な差です。

では、もう少し、多めに見積もってみます。

分配金利回りを2%としてみます。

2.日欧株ETF 分配金 利回り:2%の場合

2017年1月時点では、8.8万ドルもの、評価益になっています。

日本円に換算すると、993万円の評価益となります。(2017年1月終値 1ドル=112.8円)

| 25年間の運用結果 〔円換算〕 |

ウェルスナビ | 日欧株ETF単独 |

|

| 分配金 1% |

分配金 2% |

||

| 評価益 (万円) | 1602 | 677 | 993 |

まだまだ、ウェルスナビの足元にも及ばないですね!

では、最後に、極端なパターンを考えてみます。

2017年1月以前の約10年間、日欧株ETFの分配金は1口当たり1ドル程度で推移していました。

(2017年以降は、増額傾向にあります)

そこで、25年間、ずっと分配金が1口当たり1ドルの場合で考えてみます。

25年間の平均の利回りは2%程度になりますが、積み立て初期の利回りは3%台になる例です。

3.日欧株ETF 分配金:1口当たり1ドルの場合

2017年1月時点では、13万ドルもの、評価益になっています。

日本円に換算すると、1466万円の評価益となります。(2017年1月終値 1ドル=112.8円)

| 25年間の運用結果 〔円換算〕 |

ウェルスナビ | 日欧株ETF単独 |

||

| 分配金 1% |

分配金 2% |

分配金 1ドル/1口 |

||

| 評価益 (万円) | 1602 | 677 | 993 | 1466 |

どうやっても、ウェルスナビ上回れませんでしたね!

日欧株ETF単独で運用する位であれば、運営コスト1%かかる、ウェルスナビの方が良かったということです。

そして、ウェルスナビの運用成績のいい理由・・・

ドドーン(効果音)

ウェルスナビには、米国株ETFが組み込まれていた!!・・・・ということをお忘れなく。

・・・このような結果見せられると、米国株、何らかの形で、資産のポートフォリオに入れるの必須のような気がしてきます。

貴方はどう思いますか?

【関連記事】

ウェルスナビ VS 米国株ETF 長期の過去検証してみました・・

ウェルスナビ VS 米国株ETF 差がつき過ぎたために、追加調査

追記として、、ウェルスナビ HPより検討条件、引用します。

本記事で、日欧株ETF 【VEA】として記載したデータも、ETF設定前の期間(1992年1月~2007年7月)は、米国除いた先進国株式指標:MSCI EAFE Indexのデータを代用しています。データ取得元は、1992年1月~2007年7月は、MSCI、2007年8月以降は、Investing.comです。

1992年1月~2007年7月での経費率(維持手数料、0.07%?) は考慮していません。

問い合わせ先(メール): info@moneygement.net

[…] ウェルスナビ VS 日欧株ETF ロボが勝てる相手で比較しました […]

[…] ウェルスナビ VS 日欧株ETF ロボが勝てる相手で比較しました […]

[…] ウェルスナビ VS 日欧株ETF ロボが勝てる相手で比較しました […]