ある投資の情報を知っている、私にはよく分からないことがあります。

仮想通貨に投資している方の多くは、何故か、ロボアドバイザーでバランス型投資をしています。

何故でしょうか?

どっちも、目新しい投資に見えるからでしょうか?

私に言わせると、2つの共通点は・・・

類似の旧来の投資に比べて、 手数料が高い!!!

それだけです。

仮想通貨については、手数料が高くても、手数料に見合ったリターンが見込めるかもしれないから、理解出来なくもないです。

しかし、ロボアドバイザー等、バランス型投資は別です。

投資先は仮想通貨と比べると平凡ですし、バランスをとる分、値上がり益は期待出来ません。

・・・仮想通貨で大きく価格変動するものの怖さは分かったから、安定運用が見込めるロボアドバイザーに目を付けたということなのかもしれません。

もしも、貴方がそんな風に思っているのなら、たった数枚の図で、貴方の考えを崩すことが可能です。

1枚目の図は、クイズ形式で、紹介します。

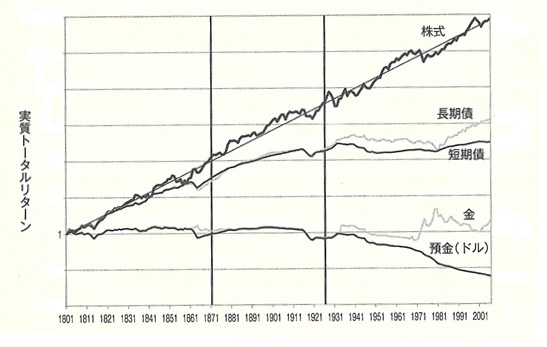

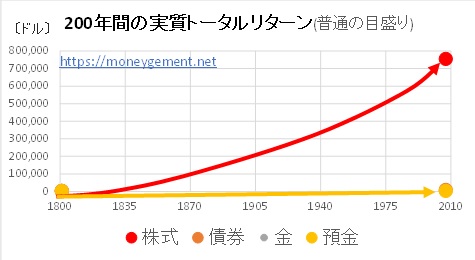

下の図は1801年に1ドル(米ドル)を預金、株式、債券、金、それぞれの資産区分に投資し、そのまま、物価上昇込みで複利運用していった場合のデータです。

約200年後の2006年に、実質、どの位のリターンが得られたのかが分かります。

上図の①、②、③、④、どの資産区分であるか、少し考えてみて下さい。

選択肢の資産区分→預金、株式、債券、金

考え、まとまったでしょうか?

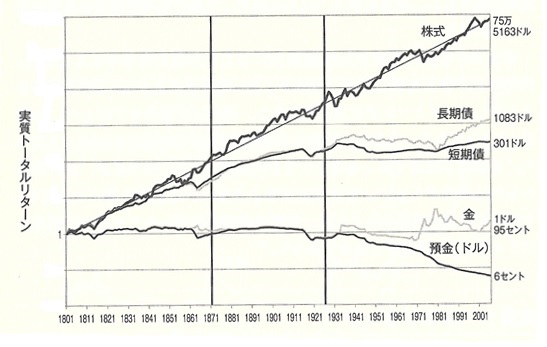

正解を発表します。

正解は・・・・

①→株式、②→債券(長期債、短期債)、③→金、④→預金 です!

答え、分かりましたでしょうか?

何となく、想像がついた方がいるかもしれません・・・

では、次に、約200年前の1ドルが、各資産区分での運用で実際、いくらになったのか、発表します。

はい、上図の数字をちらっと見ただけで、ショックを受けた方もいるかもしれません。

とりあえず、低い順から説明していきます。

× 預金:200年前の1ドル →6セント(0.06ドル)

預金は、物価上昇(インフレ)の影響で大きく目減りします。

● 金:200年前の1ドル →1.95ドル

200年で2倍にはなりましたね・・

〇 債券:200年前の1ドル →300~1100ドル

1ドルが300~1100ドルになります。

仮に1ドル=100円だとして、200年前に100万円、債券に投資したら・・

3~11億円の資産を築いていることになります。

悪くはないですね・・・

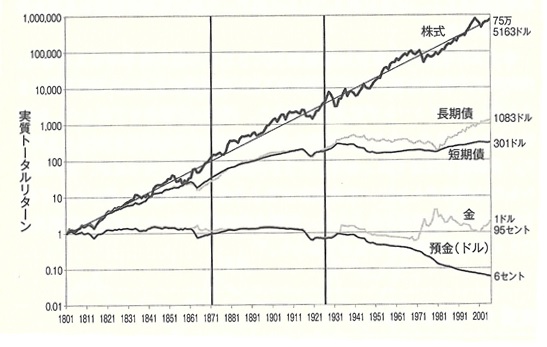

そして、肝心の株式です。もう一度、図、載せます。

◎ 株式:200年前の1ドル →75万5163ドル!!!!!

仮に1ドル=100円だとして、200年前に100万円、株式に投資したら・・

7500億円もの資産を築いていることになります!!

もう一度、表にして整理してみましょう。

仮に1ドル=100円だとして、200年前に100万円、各資産区分に投資した場合・・

| 〔投資額:100万円〕 | 預金 | 金 | 債券 | 株式 |

| 200年後(2006年)の資産 | 6万円 | 200万円 | 3~11億円 | 7500億円 |

はい、貴方の予想通りの結果ですか?

びっくりされたのではないでしょうか?

ごめんなさい。ちょっといたずらしてみました。

最初のクイズの出題で、縦軸の目盛りを入れていませんでした。

縦軸の目盛り、よく見てみて下さい。

対数の目盛りですね。

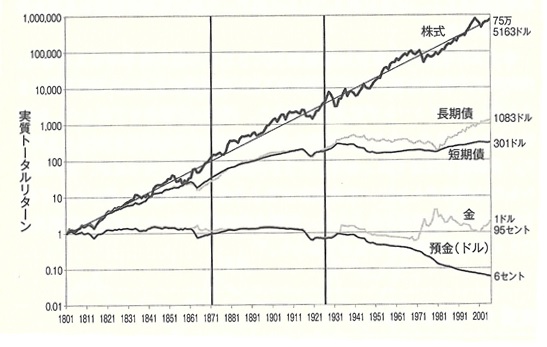

普通の目盛りにすると下のような感じになります。

いや、もう比較にならないですね?

圧倒的な、株式のパフォーマンス感じて頂けましたでしょうか?

圧倒的な株式のパフォーマンスと比較すると他の投資先、実際、預金とほとんど何にも変わりありません。

バランス型投資、必要ですか?

株式に集中した方が良くありませんか?

でも、賢明な貴方は、まだまだこんな疑問を抱くかもしれません。

?? 複利運用で大きく資産増加することを含んだ結果であって、実際の年間の利回りはどうなっているのか、わからない

そして・・・

? ?? このデータは、成長著しいアメリカのデータであって、各国、特に日本で当てはまるとは思えない・・・

おっしゃる通りです!

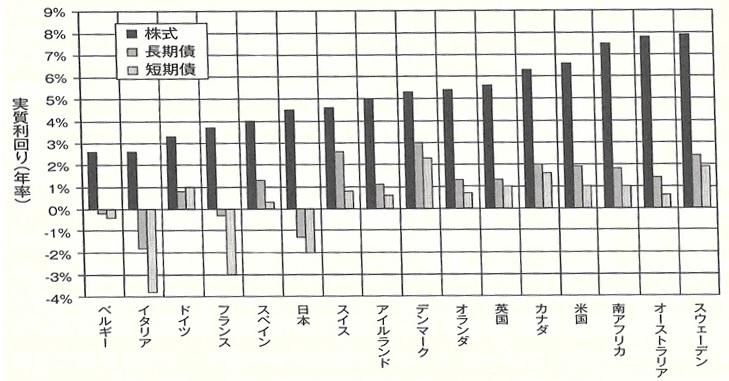

では、過去 約100年間(1900年~2006年12月)の株式と債券(長期債、短期債)の、各国の実質利回りを比較してみます。

各国によって、実質利回りには、確かに差があります。

しかし、株式>債券の構図には、変わりありません。(この結果が長期投資での圧倒的な差となり現れます)

そして何より酷いのが、日本の債券です。

短期債、長期債とも、実質利回りはマイナスです。

いくら、国内債券が不景気のとき影響を受けにくいからといって、お金、預ける気になりますか?

国内債券なら、日本株で良くないでしょうか?

何故、株が他の資産区分より圧倒的な差がつくのか、そしてこの先、この傾向は続くのか疑問に思うかもしれません・・・

よく考えてみて下さい。

人々の生活に一番関わっているのは何でしょうか?

私達の生活に深く関わっているもの・・・それは・・・

大なり小なりの企業の経済活動です。

今後の世界中での技術革新が進む中で、企業の経済活動は、ますます盛んになっていきます。

企業の経済活動が盛んになればなるほど、株は上がっていきます。

それが、株が今後も長期的に上がり続けると考えられる理由です。

借金の返済や金の保管で、世界全体が成長している訳ではないのです。

改めて、もう一度、貴方にご提案・・・

バランス型投資よりも、圧倒的なパフォーマンスの株式への集中投資で良くないでしょうか?

預金よりも、金や債券がましだからといっても、金や債券の手数料、預金よりも、そして株式よりも、多く取られますよね?(それでも、お金預けますか?)

長期投資なら、株式への分散投資、あるいは、インデックス型の投資信託、ETFだけで良くないですか?

この情報はアメリカのジュレミー・シーゲルという大学教授が書いた、株式投資 第4版(日経BP社)をもとにしています。(図、データ引用使用しています)

・ 株式投資 第4版というタイトルで分かる通り、最近、発表された情報ではありません。10年前の2009年に初版が発表されています。

・ ジュレミー・シーゲルという大学教授が無名の存在でもありません。

トランプ大統領やウォーレン・バフェットを輩出した、世界的に最も評価の高いビジネススクールの一つ、ペンシルべニア大学大学院 ウォートン・スクールの教授です。

世界中のお金持ちや金融機関関係者、このバランス型投資に不都合な情報、“うっかり”知らなかったということあるのでしょうか?

投資の世界では、超有名で、常識となっているはずですよね?

何故、知っているのにも関わらず、ロボアドバイザーなどという目新しそうなバランス型投資を勧めてくるのでしょうか?

その意味、考えて頂けたら、幸いです。

誰が、そして、どの金融機関が、貴方のこと本当に考え、投資先、提案してくれているのか、見つめ直すきっかけにして貰えたら幸いです。

【関連記事】

投資信託の 信託報酬の差で どの位 損をするか計算してみました!

お金管理の基本 全てに通ずる 分散と選択:ポートフォリオの考え方

問い合わせ先(メール): info@moneygement.net

[…] バランス型投資に不都合な 超有名な データ、ご存じですか? […]

[…] バランス型投資に不都合な 超有名な データ、ご存じですか? […]

[…] バランス型投資に不都合な 超有名な データ、ご存じですか? […]

[…] 補足2) 米国株、金の長期のパフォーマンスについては、別記事“バランス型投資に不都合な 超有名な データ、ご存じですか?”で説明しています。 […]

[…] バランス型投資に不都合な 超有名な データ、ご存じですか? […]

[…] バランス型投資に不都合な 超有名な データ、ご存じですか? […]

[…] 補足2) 米国株、金の長期のパフォーマンスについては、別記事“バランス型投資に不都合な 超有名な データ、ご存じですか?”で説明しています。 […]

[…] バランス型投資に不都合な 超有名な データ、ご存じですか? […]

[…] しかし、株式投資 第4版(日経BP社)という本で、株式と他の資産との圧倒的な違いが述べられております。 詳しくは→バランス型投資に不都合な 超有名な データ、ご存じですか? […]

[…] バランス型投資に不都合な 超有名な データ、ご存じですか? […]