今回は、私が投資のこと、何にも知らなかったときから上手くいっているものについて書きます。

今思うと、リスクは高かったのですが、投資先が、簡単になくなるような存在なのかどうかの判断は、昔の私でも分かっていたので、正しい「投資」判断だったと考えています。

(もう一度過去に戻れたとしても、確実に全く同じ投資をします)

本記事は私の、リスクが高いものへの投資例 前編:スポット購入の場合の続きです。

で、何の投資なのかと言うと・・・

実は・・・

勤めている会社の 持ち株会での自社株 投資です!!!

・・・な~んだ・・・と思ってしまう方が大勢だと思います。(もし、貴方もそう思っても仕方がありません)

でも、そんな方にこそ、この記事、最後まで読んで欲しいのです。

勤めている会社にもよると思いますが、持ち株会での自社株買いって、「投資」での とてつもない優位性を秘めているのです。(これで、今後もなくならない存在であれば、完璧です)

その優位性について、説明する前に、まずは、私の状況を説明します。

別記事:貴方の資産のポートフォリオ、貴方以外に誰が決められるのでしょうかでは、私の資産のポートフォリオを利用して、私の今後の投資方針について説明しています。

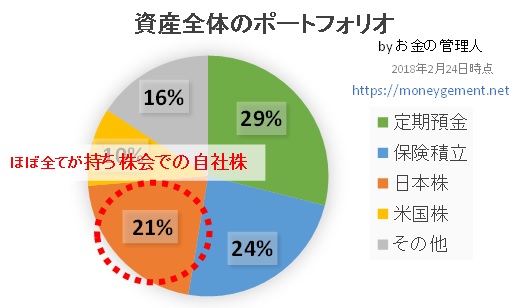

私の資産のポートフォリオ、改めて、載せます。

私の資産の20%が、日本株で占められており、ほぼ自社株です。

・・・お金の管理するブログを書いている方にしては、随分、リスクの高いことしているんだなぁ・・・と思うかもしれません。

しかし・・・実は・・・

会社での天引きでの積み立て額 数万円のうち、持ち株会での自社株投資は、ほんの15%程度です。

それ以外の85%は、財形貯蓄、財形保険、個人保険での積み立てです。

*財形貯蓄は一度 取り崩し、イデコの積み立て資金に回しています 詳しくは→私がイデコ積立を“年たった1万円”負担で済んでいる訳、個人年金は約7年前から開始しています。

会社での天引き積み立て金額のたった15%の自社株投資で、総資産の20%を占めている存在になっているか、不思議に思うでしょう。

・・実は、実際に天引きされた、私の負担額は、総資産全体の10%未満なのです。

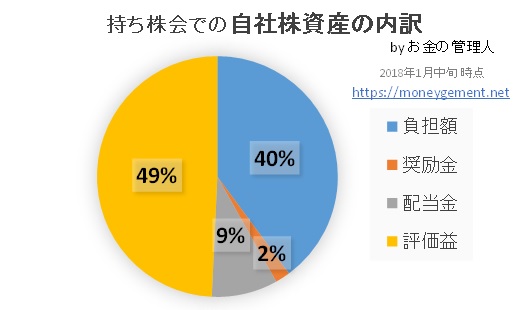

私の場合の、自社株資産の内訳を載せます。

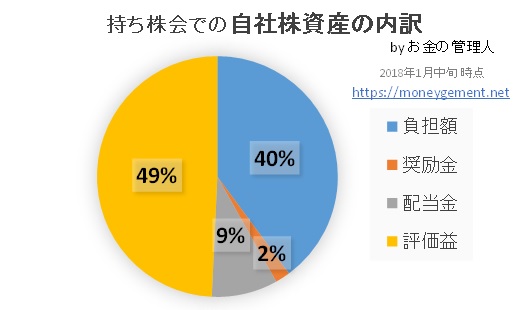

実際の負担額は、自社株資産の半分以下である、40%です。

◎ 大半を占めるのが、評価益です。

これは、積み立て投資での、所謂、ドルコスト平均法の効果も含んだ結果です。

私は、リーマンショック前に、会社に入社し、そのときから、持ち株会を始めています。

会社の株価は、リーマンショック後には半分以下に下がってしまいました。

しかし、その後、開始当初の2倍程度の株価にまで達しており、大きな評価益となって現れています。

◎ そして、最近、凄いなぁと感じているのが、配当金再投資による 複利運用の効果です。

現在、株価が高くなっているため、実際の負担額では、そこまで多く買えません。

でも、持ち株会では、配当金も再投資されています。

その再投資額、凄いのです。

昨年の投資額の1/3以上・・・ほぼ半分は、配当金再投資によるものです!!

〇 更に、更には、持ち株会での 毎月の積み立てでは、会社からの奨励金も積み立て額の数%分 出ます!!

これは、通常の「投資」では、ほとんど考えられないことです。

積み立て時や取引の維持には、通常、何らかのコストがかかります。

そのコストを如何に下げるかで、コストの出来るだけ安くなる金融機関や金融商品等を探す必要があります。

でも、持ち株会での自社株投資は、別物です。

コストがかからないどころか、会社から奨励金という名の収入が入ります!!

*コストの部分は会社が負担してくれていると推察します。

もう一度、載せます。

私のたかだか10年とちょっとの持ち株会での自社株投資の結果を改めて、ご覧下さい。

お分かりになりましたでしょうか?

私は、リスクの高い自社株投資を継続中で、(会社を辞めない限りは)止める気はありませんが、これは、投資における 圧倒的な優位性があるためです。

そして、その優位性のおかげで上手くいっているだけで、実は、そこまで、お金を負担している訳ではないためです。

持ち株会での自社株投資の優位性は、改めてまとめると、次の3点となります。

(1) 積み立てでの投資での、ドルコスト平均法の効果が十分に発揮される。

*通常の日本株の投資では100株からの購入となっており、積み立て投資は難しいです。

(2) 配当金再投資による複利運用も行われる。

*配当金再投資による複利運用は米国株投資では、DRIP戦略と呼ばれ、米国では一般的に利用される投資戦略です。

(3) コストがかからない上に、積み立て時には、(会社によっては?) 奨励金も出る。

以上となります!

今回は、私が、将来なくなるかもしれないリスクをとっても、持ち株会での自社株の積み立て購入をする理由をお送りしました。

誰でも出来る ごく一般的な投資に目を向ける前に、自分の立場を存分に活かすのも手かと考えます。

貴方も、自分だけが有利な立場で利用出来る投資手段を、実はお持ちではないでしょうか?

【関連記事】

唯一の初心者向けの投資法 ”積み立て投資” で色々 計算した結果

投資色の強い金融商品か?投機色の強い金融商品か?見破る簡単な基準

貴方の周りをよく見て下さい。ビジネスチャンスはすぐ近くにあります

問い合わせ先(メール): info@moneygement.net

[…] 私の、リスクが高いものへの投資例 後編:積み立て購入の場合 […]

[…] 私の、リスクが高いものへの投資例 後編:積み立て購入の場合 […]

[…] 私の、リスクが高いものへの投資例 後編:積み立て購入の場合 […]

[…] 私の、リスクが高いものへの投資例 後編:積み立て購入の場合 […]

[…] 私の、リスクが高いものへの投資例 後編:積み立て購入の場合 […]

[…] 私は、GW中、この配当控除の書類を数年分作って、何か、1日位臨時で働いた気になってしまいました。(時間的にではなく、金銭的に) *私は、持ち株会をやっています。詳しくは→私の、リスクが高いものへの投資例 後編:積み立て購入の場合 […]

[…] 私の、リスクが高いものへの投資例 後編:積み立て購入の場合 […]

[…] 私の、リスクが高いものへの投資例 後編:積み立て購入の場合 […]

[…] 積み立て額につく数%の、会社から支給される補助金目当てで始めましたが、今、結構な額の含み利益出てます。 詳しくは→私の、リスクが高いものへの投資例 後編:積み立て購入の場合 […]

[…] 次回の記事→私の、リスクが高いものへの投資例 後編:積み立て購入の場合 […]