私達にとって、役に立つ過去検証したデータが、ロボアドバイザーの最大手“ウェルスナビ(WealthNavi)”より出ているのに、今さら気づきました。

ロボアドバイザーの効果が、数字で確認出来なかったので、(検証結果がどうであれ)本当にありがたいことだと考えております。

記事に入る前に、過去データ公表して頂いている、ウェルスナビ株式会社様に厚く御礼申し上げます。

今回は、ウェルスナビ と 米国株ETFについて、長期投資を実施した場合の過去検証します。

私自身は、バランス型投資を長期実施した場合の効果には懐疑的な立場です。

ただ、今回のデータの説明については、データ公表をしてくれているウェルスナビ様に敬意を表して、結果のみ淡々と説明していきます。

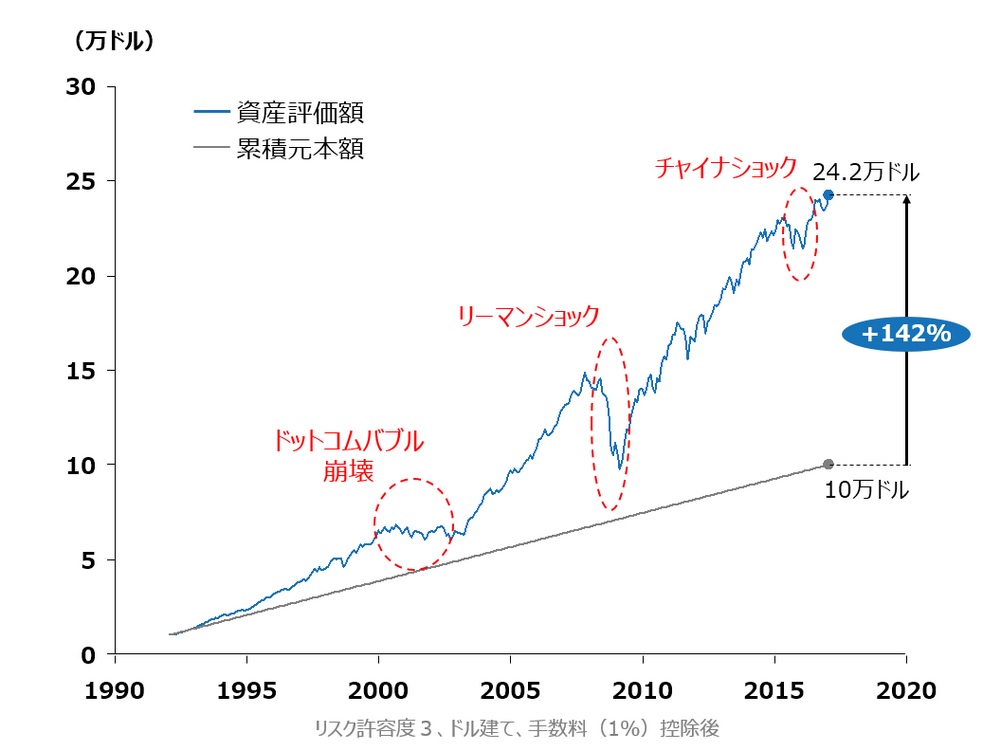

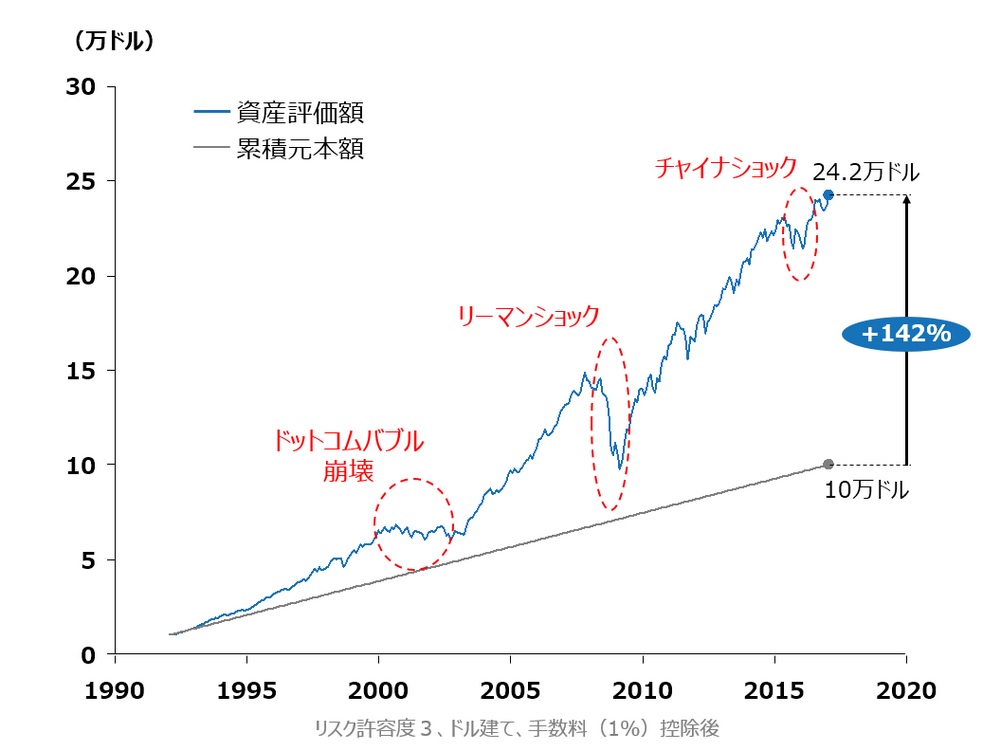

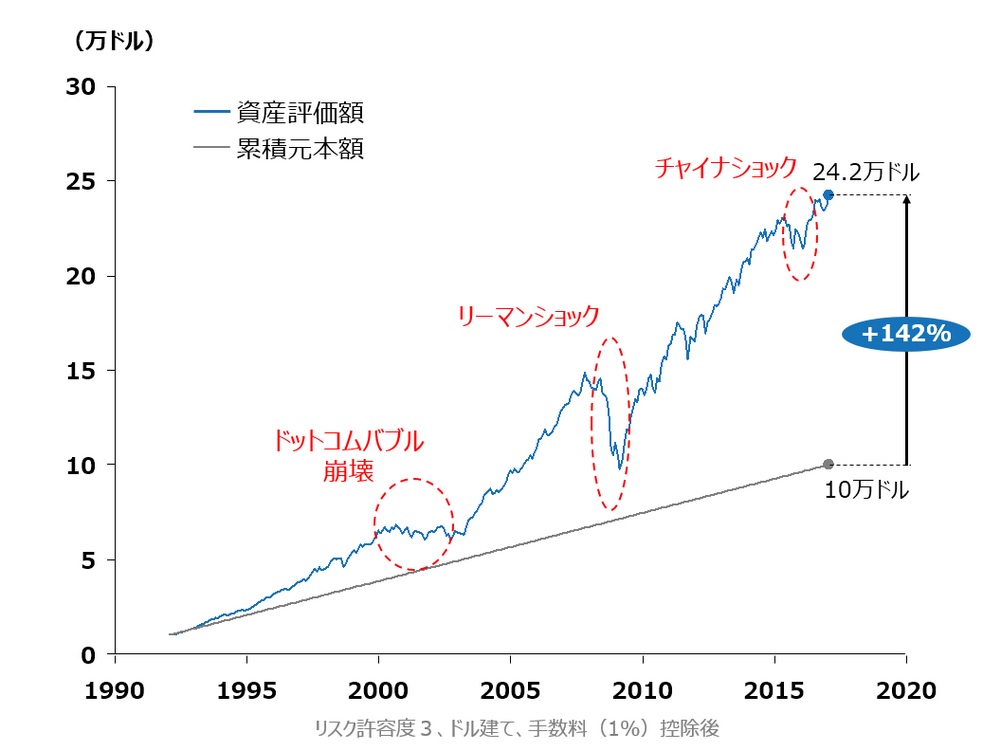

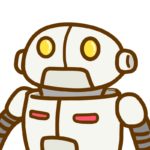

さて、ウェルスナビでは、1992年1月から2017年1月にかけて、リスク許容度が真ん中の設定(リスク許容度 3)での過去の運用成績結果を公表しています。

以下の図、ウェルスナビ HPより引用します。

1992年1月末に1万ドル(米ドル)で運用開始し、以降、毎月、300ドルずつ積み立てた結果です。

資産評価額が積み立て合計額(累積元本額)を一度も下回ることなく、推移しています。

2017年1月時点では、14.2万ドルもの、評価益になっています。

日本円に換算すると、1602万円の評価益となります。(2017年1月終値 1ドル=112.8円)

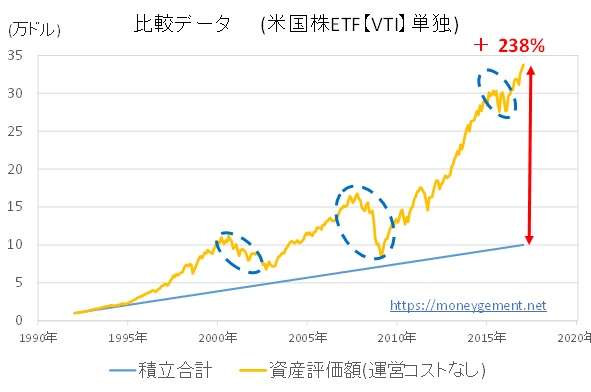

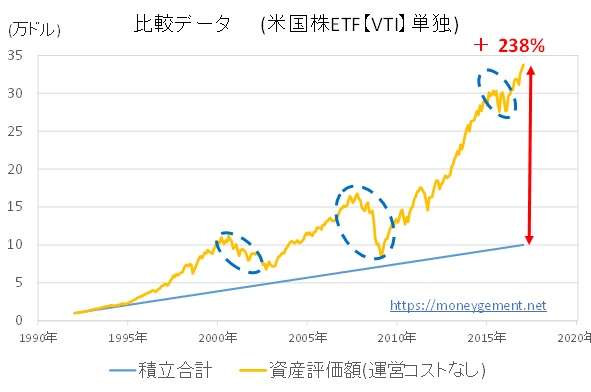

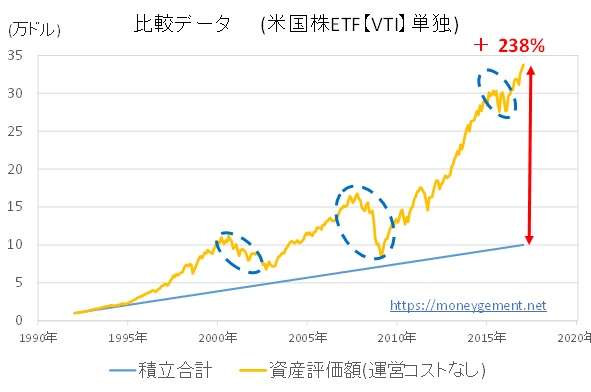

比較のデータとして、ウェルスナビに組み込まれている、米国株ETFである銘柄シンボル【VTI】単独で同様の長期運用を行った場合を載せます。

以下3点以外、同条件での比較を行っています。

(1) データの引用元が異なります。

(ウェルスナビの引用元:Thomson Reuters Datastream、当ブログでは、1992年1月~1995年6月:Economic Research、1995年7月以降:Investing.com)

(2) VTI の分配金実績がわからなかったため、分配金利回り1%で低めに見積もって、複利運用の計算しています。〔最近実績:1.91%(税込) Bloomberg 2018年2月25日時点〕

(3) 分配金を低めに見積もっているため、1992年1月~1995年6月での経費率(維持手数料、0.05%?) 及び、運営コストを1%と設定した場合の税金分(消費税、+0.08%?)は考慮していません。

ウェルスナビの運営コスト:1%は除いた、比較のデータです。

米国ETF単独の比較データの方が、運用成績はいいです。

2017年1月時点では、23.8万ドルもの、評価益になっています。

日本円に換算すると、2684万円の評価益となります。(2017年1月終値 1ドル=112.8円)

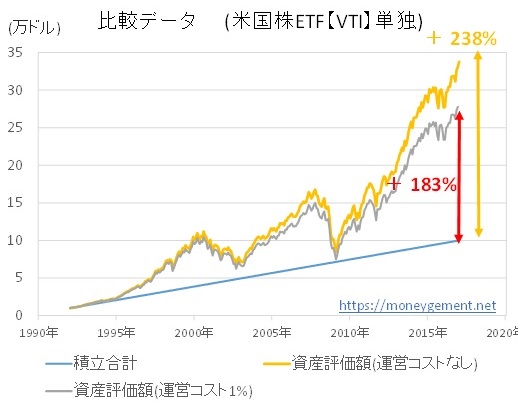

運営コストがウェルスナビと同様に1%かかるとした場合も、載せます。

運営コストを同じにしても、米国ETF単独の比較データの方が、運用成績はいいです。

2017年1月時点では、18.3万ドルもの、評価益になっています。

日本円に換算すると、2064万円の評価益となります。(2017年1月終値 1ドル=112.8円)

ここまで、まとめると・・・

| 25年間の運用結果 〔円換算〕 |

ウェルスナビ | 米国株ETF単独 | |

| 運営コスト:1% | コスト:0 | ||

| 評価益 (万円) | 1602 | 2064 | 2684 |

ウェルスナビと米国株ETF単独では、1000万円の差がついています。

運営コストを同じにしても、450万円の差がついています。

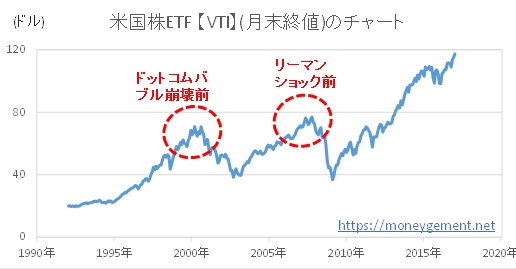

次に、相場急変時の評価額の変動を比べてみます。

ウェルスナビの方が相場急変時の変動幅は、確かに小さいですね。

それと、2つの図を見てて、気になったことがあります。

ドットコムバブル崩壊前の頂点

ウェルスナビ→6万ドル VS 米国株ETF→11万ドル と 米国株ETFが有利

リーマンショック前の頂点

ウェルスナビ→15万ドル VS 米国株ETF→17万ドル と 米国株ETFがやや有利??

チャイナショック前の頂点

ウェルスナビ→23万ドル VS 米国株ETF→30万ドル と 米国株ETFが有利

リーマンショック前の頂点がどちらも、そこまで変わらないのは何でなのだろうと考えました。

行きついた答えが、こちら↓

米国株が、2000年以降、10年間、低迷していたのですね!

その結果、ウェルスナビの運用成績が米国株ETF単独での成績に追いついてきたという訳です。

今回の検証結果、まとめます。

25年という長期では、米国株ETF単独での運用成績の方が良かったです。

ただし、相場急落時、そして急落後、株価が低迷した場合、10年未満の中期では、運営コストを含めてもウェルスナビの方が運用成績上回る可能性もあるかもしれないと考えます。

次回、追加で原因調査を実施した結果、ご報告します。

次記事→ウェルスナビ VS 米国株ETF 差がつき過ぎたために、追加調査

【関連記事】

投資信託の 信託報酬の差で どの位 損をするか計算してみました!

貴方の資産のポートフォリオ、貴方以外に誰が決められるのでしょうか

追記として、、ウェルスナビ HPより検討条件、引用します。

本記事で、米国株ETF 【VTI】として記載したデータも、ETF設定前の期間(1992年1月~1995年6月)は、米国株指標:Wilshire 5000のデータを代用しています。

[…] ウェルスナビ VS 米国株ETF 長期の過去検証してみました・・ […]

[…] ウェルスナビ VS 米国株ETF 長期の過去検証してみました・・ […]

[…] ウェルスナビ VS 米国株ETF 長期の過去検証してみました・・ […]

[…] の積み立て投資については、別記事“ウェルスナビ VS 米国株ETF 長期の過去検証してみました・・”で説明しています。 […]

[…] ウェルスナビ VS 米国株ETF 長期の過去検証してみました・・ […]

[…] ウェルスナビ VS 米国株ETF 長期の過去検証してみました・・ […]

[…] ウェルスナビ VS 米国株ETF 長期の過去検証してみました・・ […]

[…] ウェルスナビ VS 米国株ETF 長期の過去検証してみました・・ […]

[…] ウェルスナビ VS 米国株ETF 長期の過去検証してみました・・ […]

[…] ウェルスナビ VS 米国株ETF 長期の過去検証してみました・・ […]